O výhodách pravidelných investic jsem už psal. Takže víte, že porovnávat ty normální grafy, o kolik co zhodnotilo za určité období, je hloupost zbytečné, protože při pravidelných nákupech to může vycházet jinak.

Pořád ale musíte myslet na diverzifikaci (to doporučují všichni) a nevsázet všechno na jednu kartu. Jak diverzifikovat může ale být trochu komplikovanější záležitost. Experti totiž radí:

- diverzifikujte napříč kontinenty/zeměmi

- diverzifikujte napříč obory podnikání

- diverzifikujte napříč měnami

- diverzifikujte napříč investičními nástroji (akcie, dluhopisy, komodity)

a určitě se najde ještě pár dalších hledisek. Při tom všem si ale dávejte pozor, abyste nedopadli jako pejsek a kočička, kteří do dortu také naházeli všechno. Nebo jako tento skvělý fond, který má zainvestováno snad úplně všude.

Diverzifikovat byste totiž měli tak, aby se ty jednotlivé investice pokud možno vyvíjely každá jinak. Pak totiž máte šanci, že když jedna bude klesat tak druhá ji vytáhne a nebudou vám klesat všechny najednou. Ano, tyhle výpočty vycházejí z historických dat, takže do budoucna může být všechno jinak, ale je to celkem dobrý test, jak jste byli diverzifikovaní dosud. A přitom zjistíte také pár klasických omylů.

Korelace (v Excelu třeba funkce Correl) určuje, jak moc podobné jsou jednotlivé datové řady. Vrací hodnoty na stupnici od -1 do +1, kde -1 znamená, že jdou přesně proti sobě (takže jste pořád na nule), +1 znamená, že jdou přesně stejně (takže vám stačí mít jenom jednu z nich). Ideální tedy je se pohybovat kolem 0, což znamená, že mezi nimi není žádná korelace. (detailně na Wikipedii)

Jsem líný a mám pár akcií

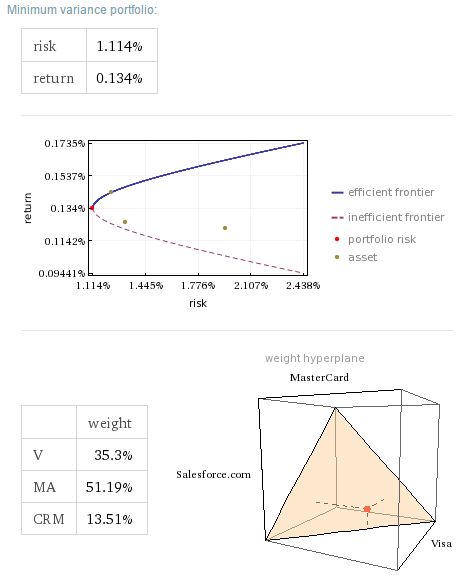

Ideální situace – máte pár akcií (amerických), jste líní a chcete rychle zjistit, jak jste na tom – WolframAlpha vám na to odpoví. Zadáte tickery vašich akcií a on vám řekne, jak moc se pohybují společně. Případně umí spočítat kolik kterých akcií koupit, abyste (historicky) dostali co nejvyšší výkon při nejnižším riziku.

Ideální situace – máte pár akcií (amerických), jste líní a chcete rychle zjistit, jak jste na tom – WolframAlpha vám na to odpoví. Zadáte tickery vašich akcií a on vám řekne, jak moc se pohybují společně. Případně umí spočítat kolik kterých akcií koupit, abyste (historicky) dostali co nejvyšší výkon při nejnižším riziku.

Pro maximální zisk a minimální riziko byste tedy, pokud chcete investovat do akcií Visa, Mastercard a Salesforce, měli své portfolio složit z 35,3 % akcií Visa, 51,19 % akcií Mastercard a 13,51 % akcií Salesforce.

Celé je to omezeno počtem akcií, někdy to zvládne spočítat pro víc jindy pro méně. Ale je to rychle a zadarmo.

Mám Mathematicu

To máte velké štěstí. Program Mathematica totiž zvládá napojení na finanční informace a může tedy spočítat to samé co WolframAlpha. Pouze pro neomezený počet akcií a do portfolia vám také necpe nic, co byste tam nechtěli. Jenom to musíte koupit 🙁

To máte velké štěstí. Program Mathematica totiž zvládá napojení na finanční informace a může tedy spočítat to samé co WolframAlpha. Pouze pro neomezený počet akcií a do portfolia vám také necpe nic, co byste tam nechtěli. Jenom to musíte koupit 🙁

Chci si to udělat sám, respektive mám všechno možné

Jasně, to jste na tom stejně jako já. Podílové fondy, akcie z celého světa a tady vám nezbude nic jiného, než si to spočítat sami. Naštěstí to není tak komplikované a vlastně ani pracné, navíc si v průběhu můžete ujasnit, proč ty jednotlivé investice máte. Postup čerpám z knihy Jak investovat aneb anatomie burzovních lží.

Připravte si tabulku

Je to jasné, budete potřebovat tabulku, která vám to všechno spočte. Něco, kam nacpete historická data a pak nad nimi provedete výpočty. Microsoft Excel je fajn, Google Spreadsheets možná o kousek lepší.

Je to jasné, budete potřebovat tabulku, která vám to všechno spočte. Něco, kam nacpete historická data a pak nad nimi provedete výpočty. Microsoft Excel je fajn, Google Spreadsheets možná o kousek lepší.

Získejte historická data

Historická data najdete na webu – pro akcie je ideální Yahoo, pro podílové fondy musíte na stránku příslušného fondu.

Pokud používáte Google Spreadsheet tak pro natažení dat můžete použít dvě různé funce – GoogleFinance, pro natažení dat o amerických akciích, nebo ImportData pro natažení dat (například) z Yahoo.

Vytvořím si tedy pro každý cenný papír jeden list a dostanu do něj historická data. Pokud chcete být perfekcionisti, tak můžete získat i měnové kurzy a celé si to přepočítat do korun, protože kurzové rozdíly s tím mohly pěkně pohnout (tedy posledních deset let skoro vůbec, za poslední cca rok ovšem ano).

Kolik historických dat potřebujete? Osobně mě nezajímají denní kurzy, stačí mi měsíční (nakupuji stejně jednou měsíčně, navíc na denní bázi se každá akcie bude pohybovat nezávisle, na měsíční už jsou vidět podobnosti). A jestli jdete rok, dva nebo deset do historie to je na vás, budoucnost bude jiná. Já na to koukám ale na roční, dvouleté, pětileté i desetileté bázi a porovnávám, zda se to nějak změnilo.

Spočítejte denní pohyby

Jednoduchý výpočet – o kolik procent se hodnota zvýšila/snížila proti té předchozí. Pro mě překvapivě se to nepočítá prostým poměrem ale používá se tam logaritmus. Prý je to důležité (případně vysvětlení v angličtině)

Korelujte

Teď máte jednotlivé řady a stačí vám udělat tabulku, kde mezi nimi spočítáte korelace.

A je to. Co to ale říká?

Třeba to, že na ročním horizontu (to jsou ty výsledky na obrázku):

- měla Visa a Mastercard korelaci skoro 0,9 – takže vlastně stačilo zvolit jednu z nich. Na vás je, zda se rozhodnout podle výsledků, jejich vizí a plánů nebo prostě podle minulých výsledků. A v tom případě zda podle těch dlouhodobých (Mastercard vítězí), protože je vidět, co je historicky lepší, nebo těch krátkodobých (na ročním horizontu vítězí Visa), protože je vidět, že nastartovala byznys a bude lepší

- biotechnologie jdou dohromady skvěle se vším, protože minimálně korelují

- S&P 500 (americký akciový index) se vyvíjí ještě relativně odlišně od dluhopisového fondu Sporobond, takže dává smysl tu investici rozložit. Byť s dluhopisy evropských firem je ta korelace takřka nulová, což je úplně skvělé (ale to vůbec nehodnotím, zda dává smysl do nich investovat)

- Apple hodně koreluje s S&P 500 i biotechnologiemi, takže pokud už máte zainvestováno v jednom z toho, tak ty další nemusí dávat smysl

Kolik čeho nakoupit

Teď byste ještě chtěli vědět, kolik čeho nakoupit, abyste podstoupili co nejnižší riziko při co největším výnosu (jako vám to řekne Mathematice nebo WolframAlpha)?

Uff, do toho už nejdu. To totiž znamená, že budete zkoušet měnit poměry jednotlivých složek a sledovat, co to udělá s výsledným výnosem a jeho volatilitou. Při dvou složkách je to dost výpočtů, pokud tam máte třeba deset těch cenných papírů, tak to snad ani ručně udělat nejde.

Co vaše portfolio

Tak jak dopadlo vaše portfolio? Vyhodíte z něj něco, protože se to pohybuje velmi podobně něčemu jinému, nebo naopak vidíte, že jste krásně diverzifikovaní?

Celá tahle legrace samozřejmě nepomůže s výběrem toho, co nakoupit. Fundamentální a technickou analýzu byste si měli udělat stejně, spíš je z toho vidět, zda vám cenný papír, který jste vybrali na základě jiných kritérií, do portfolia sedí nebo se překrývá s nějakým jiným.

Tak akorat jedu do CSOB na schuzku ohledne investovani. Tak uvidim, s cim prijdou. Pro me to je spanelska vesnice.

To jsem zvědav, co ti hezkého poradili 🙂